現在、人身傷害の支払基準は各社、一応の落ち着きをみせたようです。

平成24年2月の最高裁判決「裁判基準差額説」を受けて、敗訴となったあいおいさんがいち早く約款を現在に近い内容に改定し、各社もそれぞれ知恵を絞って(?)、人身傷害基準での支払で済ますように工夫した結果です。他の2グループを復習します。 ○ 東京海上日動さん

なお、賠償義務者があり、かつ、判決又は裁判上の和解において、賠償義務者が負担すべき損害賠償額がこの人身傷害条項の別紙の規定と異なる基準により算定された場合、であって、その基準が社会通念上妥当であると認められるときは、自己負担額(被害者の過失分)の算定にあたっては、その基準により算定された額を(2)の規定(=人身傷害の支払保険金)により決定された損害額とみなします。 私が読んだ保険約款でもっとも難解な文章です。弁護士先生も理解に苦しんでいます。

この条項で、「人身傷害を先行し、後に裁判で勝ち取った額から返す分は、裁判で決まった総額を基に計算します」と、裁判基準差額説に適応させましたが、判決で宮川判事が宿題とした・・「人傷か賠償か、請求の順番で被害者が得る保険金が変わるのはおかしい」という問題は解決していません。完全にスルーされています。事実、この数年間、連携弁護士はがいくつかの事案で、賠償先行の末、人身傷害に被害者の過失分を請求したところ、「上の規定は求償の場合であって、賠償先行し、そこで決まった裁判基準額を丸々払う規定など約款のどこにもありません」とはねつけられています。約款解釈ではそうなりますが、これは約款の不作為であって、納得できないものです。 ○ 三井住友さん

第5条(損害額の決定)

(2)賠償義務者がある場合には、保険金請求権者は、(1)の区分(=傷害、後遺障害、死亡)ごとに<別紙)(=人身傷害支払基準)に定める基準により計算された金額のうち、賠償義務者に損害賠償請求すべき損害に係る額を除いた金額のみを当社が人身傷害保険金を支払うべき損害の額として、当社に請求することができます。

太字は、つまり、自身の過失分を指します。私達はこの条項を「過失分限定払い」と呼んでいます。この条項によって、人身傷害に先に請求しても、人身傷害発売以来の売りだった「夢の(過失減額のない)全額補償」はダメになったのです。三井住友さんやあいおいニッセイ同和さんは、人身傷害そのものを改悪させたと言っていいでしょう。さらに、

① 当社と保険金請求者との間の協議

② ①の協議が成立しない場合は、当社と保険金請求者との間における訴訟、裁判上の和解または調停。 支払保険金はこの2行で決定すると・・つまり、「加害者との裁判で決まった額を認める」とはしていません。まず、協議、そして、まとまらなければ、「うちに保険金請求訴訟を起してね」と居直り約款で締めくくっています。なんとしてでも裁判基準では払いたくない強い信念を感じます。この点のみでは、損J日興は潔いと思います。 そして、両グループとも、無保険車傷害保険は人身傷害に組み込まれ、支払基準を同じくしています。

つづく

毎度お馴染み、人身傷害ウォッチャーの秋葉です。 久々にこのシリーズを続けます。

以前まで・・・

毎度お馴染み、人身傷害ウォッチャーの秋葉です。 久々にこのシリーズを続けます。

以前まで・・・

続いて任意保険です

③ 任意保険会社への損害賠償請求の時効の起算点・時効期間

損害賠償請求権は、民法724条が適用されるので、被害者(死亡事故の場合は相続人)が「損害及び加害者を知った時」を起算点として3年間行使しないときは時効によって消滅します。具体的には、

続いて任意保険です

③ 任意保険会社への損害賠償請求の時効の起算点・時効期間

損害賠償請求権は、民法724条が適用されるので、被害者(死亡事故の場合は相続人)が「損害及び加害者を知った時」を起算点として3年間行使しないときは時効によって消滅します。具体的には、

「くそっ!」・・依頼者に申し訳ない

「くそっ!」・・依頼者に申し訳ない ① ノンフリート契約とフリート契約

① ノンフリート契約とフリート契約

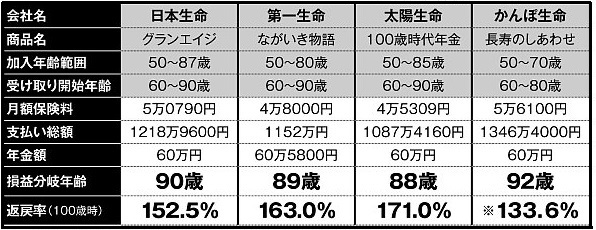

トンチン保険の歴史は古く、名前は17世紀イタリアの銀行家、ロレンツォ・トンティ氏が開発したものです。トンティ氏は、当時のフランスの財政難を救うため政府にこの保険の導入を進言したとされています。国民から集めた保険料を運用し、利息分のみを年金として支払えば、年金原資分が国家に入るという仕組みです。欧米では17世紀に販売が開始され、フランス、オランダなど各国で盛況でした。

トンチン保険の歴史は古く、名前は17世紀イタリアの銀行家、ロレンツォ・トンティ氏が開発したものです。トンティ氏は、当時のフランスの財政難を救うため政府にこの保険の導入を進言したとされています。国民から集めた保険料を運用し、利息分のみを年金として支払えば、年金原資分が国家に入るという仕組みです。欧米では17世紀に販売が開始され、フランス、オランダなど各国で盛況でした。