近年、台風以外の大雨での災害が増えたように思います。都市部ではゲリラ豪雨、山間部では雨で地盤が緩んだ土砂崩れなど、雨による保険支払は地震災害を凌ぐとさえ言われています。

古い記事で恐縮ですが、損保商品の水害補償を復習したいと思います。基本は以下の通りですが、新商品では支払基準や新しい特約で、内容が違っている可能性があります。記事を鵜呑みにせず、必ず約款を確認し、担当者に問い合わせて下さい。(交通事故以外にはなかなか手が回りませんので・・・)

火災保険の風水害支払

地震や津波、噴火は別途、地震保険に加入する必要があります。台風の被害も自然災害ですが、普通の火災保険でもカバーされます。住宅火災保険、普通火災保険、団地保険などでは風災は補償されますが水災の補償は付帯していません。「風災」「水害」共に補償しているのは住宅総合保険、店舗総合、住宅金融公庫特約火災保険、債権保全火災保険(ローンを組む時に強制的に加入された火災保険)などです。

1、(旧約款)「水害」は以下のどちからで支払われます。

(ア)保険金額(再調達価額)の30%以上の損害生じた場合、実損額。

(イ)床上浸水もしくは地盤面から45cmを超える浸水の場合、保険金額の5%。

例・・・建物を1000万円評価で契約した場合、(ア)修理費実額、(イ)50万円となります。

※ (ア)の実損額、(イ)の5%の部分は最近明記していない会社が多いです。恐らく災害規模に応じて流動的な運用部分かもしれません。

2、(新約款) 損保ジャパン日本興亜 個人用火災総合保険『THE すまいの保険』の場合

● 建物

台風や豪雨等によって洪水(こうずい)となり、家屋が流されたり(建物の協定再調達価額の30%以上の損害*)、居住部分が床上浸水したことにより建物が損害を受けた場合に、保険金をお支払いします。

次の算式により算出した額とします。ただし、火災保険の保険金額を限度とします。

損害額*1-自己負担額*2=損害保険金*3

* 1 損害額とは、協定再調達価額を基準として算出し、保険の対象を事故発生直前の状態に復旧するために必要な費用をいいます。(協定再調達価額限度)

* 2 建物を復旧できない場合または建物の損害の額が協定再調達価額に達した場合は、自己負担額を差し引かず、協定再調達価額を損害保険金としてお支払いします。ただし、火災保険の保険金額を限度とします。

* 3 セットされる特約によっては、上記とお支払いする損害保険金の額や支払限度額が異なります。

● 家財

台風や豪雨等によって洪水(こうずい)となり、家財が流されたり(家財の再調達価額の30%以上の損害*)、保険の対象である家財を収容する建物の居住部分が床上浸水したことにより家財が損害を受けた場合に、保険金をお支払いします。

次の算式により算出した額とします。ただし、火災保険の保険金額を限度とします。

損害額*1-自己負担額=損害保険金*2

* 1 損害額とは、再調達価額を基準として算出し、保険の対象を事故発生直前の状態に復旧するために必要な費用をいいます。(再調達価額限度)

ただし、明記物件の場合は時価額を基準に算出します。

* 2 セットされる特約によっては、上記とお支払いする損害保険金の額や支払限度額が異なります。

★ 「雨による」土砂崩れは「水害」として対象となります。雨以外の土砂崩れは、「土地の沈下・隆起・移動などに起因する損害」で免責となります。

★ 「津波」による水害は、地震保険の補償範囲になります。

自動車保険(車両保険)

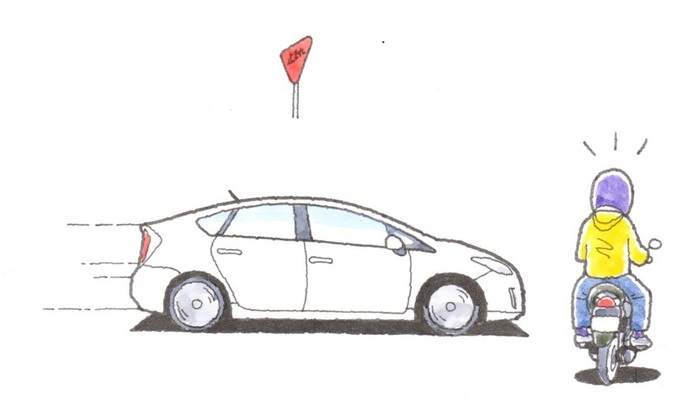

一般条件、エコノミー+A特約、共に風水災による被害(風で看板が飛んできてフロントガラスが割れた、ドアを開けた際にあおられドアが壊れた等々)、大雨や洪水の水没(修理費や清掃費)について保険金がおります。

続きを読む »

これも他物の衝突?

これも他物の衝突? その後、すったもんだを繰り返して、諦めさせることが通例です。私の場合、本件事故は過失20:80でしたので、時計の修理代金の一部をみる代わりに、過失割合を有利に、加えて代車代を含めた賠償金を対案にして、相手保険会社に飲ませました。すっきりしない解決ですが、お客様第一は果たしたと思います。

その後、すったもんだを繰り返して、諦めさせることが通例です。私の場合、本件事故は過失20:80でしたので、時計の修理代金の一部をみる代わりに、過失割合を有利に、加えて代車代を含めた賠償金を対案にして、相手保険会社に飲ませました。すっきりしない解決ですが、お客様第一は果たしたと思います。

ファミバイについておさらいです

ファミバイについておさらいです

毎度、研修で吠えております!

毎度、研修で吠えております!

支社裏の駐車場には、なんと湧き水が!

支社裏の駐車場には、なんと湧き水が! 保険請求のプロを自負しています

保険請求のプロを自負しています