同じ治療内容でも、使う保険制度や状態によって、治療費の値段は変わります。一般常識から外れることですが、これは医療業界の常識です。

医療費は点数で計算します。注射が〇点、レントゲンが〇点とし、点数を加算して治療費は決まります。健康保険では1点=10円、労災は1点=12円と、公的保険の金額は、ほぼ全国的に決まっています。ただし、第3者行為の傷害、多くは交通事故になりますが、これは自由診療の扱いになります。自由ですから1点をいくらで設定しても良いことになります。平均すると20円が多いようです。つまり、多くは健康保険治療の2倍ということになります。

交通事故で自身に過失がある場合、最後に過失分を差っ引かれますから、治療費が高額ですと手元に入る賠償金が減ることになります。そこで、健康保険や労災の使用で治療費を圧縮すると、手取りの賠償金が増える結果になります。まず、それがスタンダードな考えかたです。

ところが、自由診療はあくまで自由、第3者行為でも健保並みに10円程度の設定をする院が存在しました。本件はその例で、非常に珍しいことだと思います。立証の内容は基本通りの作業でした。

治療費の安い病院?

治療費の安い病院?

12級13号:脛骨近位端粉砕骨折(60代女性・埼玉県)

【事案】

自転車で歩道を走行中、駐車場から発進してきた自動車に衝突され、受傷した。直後から強烈な神経症状に悩まされる。 【問題点】

こちら側にも過失が出るため労災の適用を促したが、職場の理解が得られなかった。また、ひどい骨折だったため再生治療を勧められるが、どこまでを交通事故として面倒みてもらうのかについての線引きも重要な項目であった。 【立証ポイント】

治療費について確認したところ、なんと自由診療報の方が労災治療よりも安い?という珍事が判明したため、自由診療での一括対応とした。

抜釘後にMRI検査を依頼し、関節面の欠損及び外側半月板損傷が明確に立証できたため、ご本人・主治医と相談し、症状固定とすることとなった。主治医から「今回の手術は土台作りであって、将来的には人工関節になるだろう。」という説明もあったため、後遺障害診断書の見通し欄にその旨を記載していただき、万全な診断書が完成した。今回は画像所見が明らかであるため、わずか1ヶ月で12級13号が認定された。

まさに、弁護士要らず! だけど、認定後は弁護士の活躍に期待です

まさに、弁護士要らず! だけど、認定後は弁護士の活躍に期待です

通勤途上の交通事故の場合、相手の保険会社への請求か、労災への請求か・・・長らく、保険関係者にとって、もやもやしていた問題について、ズバリ結論しました。

通勤途上の交通事故の場合、相手の保険会社への請求か、労災への請求か・・・長らく、保険関係者にとって、もやもやしていた問題について、ズバリ結論しました。

続きを読む »

続きを読む »

<一人親方その他の自営業者用>

<一人親方その他の自営業者用> 続きを読む »

続きを読む » 一方、被害者さんが労災を先行利用すると、病院は相手保険会社ではなく、労災に治療費を請求することになります。その際、病院が労災宛に、診療報酬声明書(労災様式)を送ることになります。治療費は、相手保険や自賠責保険に対して、二重に請求することはないので、病院は労災向けに発行するだけ、後から二重に診療報酬明細書を発行してくれないことが普通です。後遺障害の審査に必要であることは先に述べましたが、病院側にとっては、そのような事情よりも、「請求書を二重に発行する?」ことに抵抗感があるのです(例外的に、請求すると発行(コピー含め)してくれる病院もあります)。

一方、被害者さんが労災を先行利用すると、病院は相手保険会社ではなく、労災に治療費を請求することになります。その際、病院が労災宛に、診療報酬声明書(労災様式)を送ることになります。治療費は、相手保険や自賠責保険に対して、二重に請求することはないので、病院は労災向けに発行するだけ、後から二重に診療報酬明細書を発行してくれないことが普通です。後遺障害の審査に必要であることは先に述べましたが、病院側にとっては、そのような事情よりも、「請求書を二重に発行する?」ことに抵抗感があるのです(例外的に、請求すると発行(コピー含め)してくれる病院もあります)。 続きを読む »

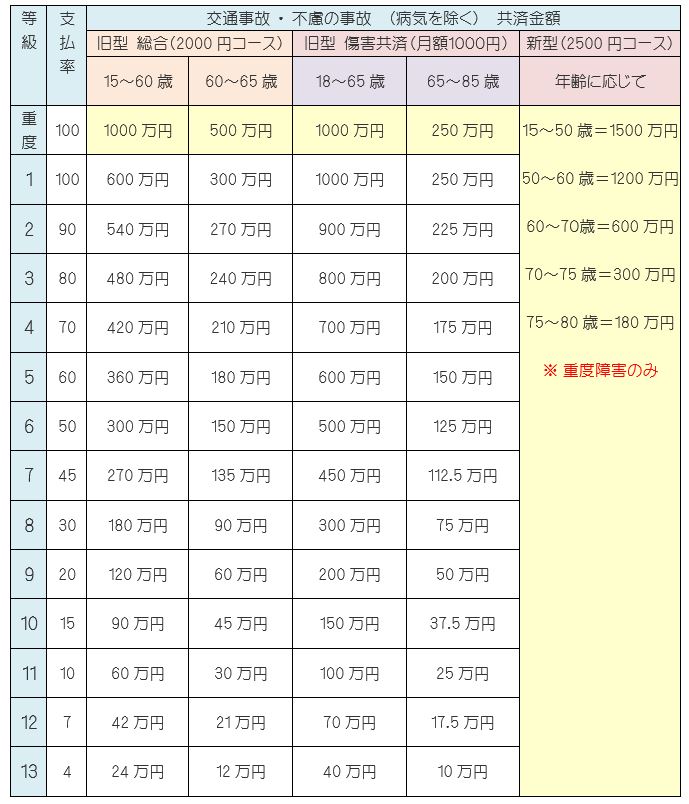

続きを読む » ※ 表のデータは、あくまで、約款の年月日現在の状態とご理解下さい。

つづく ⇒ 共済・通販社

※ 表のデータは、あくまで、約款の年月日現在の状態とご理解下さい。

つづく ⇒ 共済・通販社