10月になりましたが、衣替えをためらうような陽気が続いております。

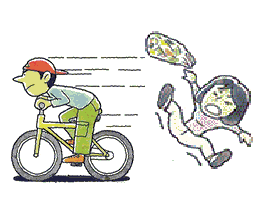

本日のお昼、事務所は珍しく全員揃っていました。そこで、マックの月見バーガーをウーバーイーツ(UberEats)で頼もうということになりました。UberEatsは今、注目の配達サービスです。提携店から商品を自転車便などでデリバリーしてくれます。アメリカ発のアイデア業ですね。真夏の炎天下、真っ黒に日焼けした配達員のお兄さんが頑張っています。

ここで少し心配、彼らの業務中の保障はどうなっているのでしょう。配達員とUberEatsの雇用形態に注目してみましょう。

配達員はアプリ経由で好きな時間に仕事ができるという最先端の働き方ですが、「個人事業主」という立場で契約しているようです。つまり、労災や雇用保険の対象になりません。当然、交通事故もあるでしょう。色々と問題が浮上しているのか、アメリカでは労働組合結成に向けた動きもあるようです。 ちょうど、ネットニュースが入りましたので、それをご覧下さい。

<ITmedia NEWSさま(9/30配信)記事より引用>

<ITmedia NEWSさま(9/30配信)記事より引用>

Uber Japanは9月30日、フードデリバリーサービス「Uber Eats」の配達員が事故に遭った場合、見舞金を支払う「傷害補償制度」を、10月1日から導入すると発表した。三井住友海上火災保険と協業し、配達員が保険料などを支払う必要はない。「個人事業主扱いなので、労災保険が適用されない」という、配達員からの反発に対応した。

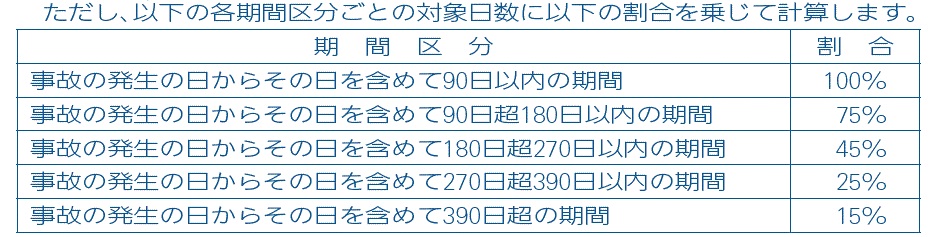

配達員がスマートフォンアプリで配達リクエストを受諾した時点から、配達が完了するか、キャンセルされるまでの間に、事故に遭うと補償対象になる。医療見舞金、後遺障害見舞金、死亡見舞金、入院に伴う見舞金などを付与する。

従来の制度では、対人・対物賠償で、配達員自身のけがは補償対象に含まれていなかった。Twitter上では7月ごろ、「Uber Eatsの配達中に転倒したら、運営元から『アカウントが永久停止になる恐れがある』とメールが届いた」という投稿が拡散。「けがした現場の人に対して心無い言葉だ」「補償制度はないのか」など批判の声が上がっていた。

そうした中、配達員の有志が労働組合に相当する「ウーバーイーツユニオン」を設立すると発表。Uber Japanに対し補償制度の導入を訴える一方、国に対しても法制度の整備を求めていた。

Uber Japanは、こうした配達員の要望に応えて新制度を発表。Uber Eats日本代表の武藤友木子氏は「これまでも配達員が安全・安心に配達するためのサポートを提供してきたが、今回追加した補償制度は大きなステップになると考えている」とコメントしている。

続きを読む »

この差を見れば、保険会社との相対交渉するなど愚の骨頂に思えます。それでは、タイトルの質問に戻ります。

この差を見れば、保険会社との相対交渉するなど愚の骨頂に思えます。それでは、タイトルの質問に戻ります。

三井住友さんは、10年も前、業界に先がけて交通事故に限らない「日常型」の弁特を発売しました。交通事故に限らず、日常の被害事故を補償範囲に含むグレードアップした「弁護士費用特約」に改造したのはよいとして、従来の交通事故に限定した弁特を「自動車事故弁護士費用特約」として新設しました。名前の通り補償は交通事故に限定するものですが、保険の対象となる自動車の範囲に差をつけるためか、対象は契約車両のみで、家族所有の車両を適用外=免責にしました。以後、代理店でさえ、事故が起きてからではないと免責と気付かない問題が頻発したと想像します。

三井住友さんは、10年も前、業界に先がけて交通事故に限らない「日常型」の弁特を発売しました。交通事故に限らず、日常の被害事故を補償範囲に含むグレードアップした「弁護士費用特約」に改造したのはよいとして、従来の交通事故に限定した弁特を「自動車事故弁護士費用特約」として新設しました。名前の通り補償は交通事故に限定するものですが、保険の対象となる自動車の範囲に差をつけるためか、対象は契約車両のみで、家族所有の車両を適用外=免責にしました。以後、代理店でさえ、事故が起きてからではないと免責と気付かない問題が頻発したと想像します。

学生時代、警備会社でバイトしていました

職業別の賠償保険を調べてみました。警備業社賠責は、施設賠償責任保険がベースとなっているようです。

警備業者賠償責任保険とは、警備業務の遂行により、(1)事故で他人の身体に障害を加えてしまった場合、(2)事故で財物を損壊・紛失したり、窃取・詐取されたりした場合、それぞれで発生した損害を担保する保険です。

学生時代、警備会社でバイトしていました

職業別の賠償保険を調べてみました。警備業社賠責は、施設賠償責任保険がベースとなっているようです。

警備業者賠償責任保険とは、警備業務の遂行により、(1)事故で他人の身体に障害を加えてしまった場合、(2)事故で財物を損壊・紛失したり、窃取・詐取されたりした場合、それぞれで発生した損害を担保する保険です。

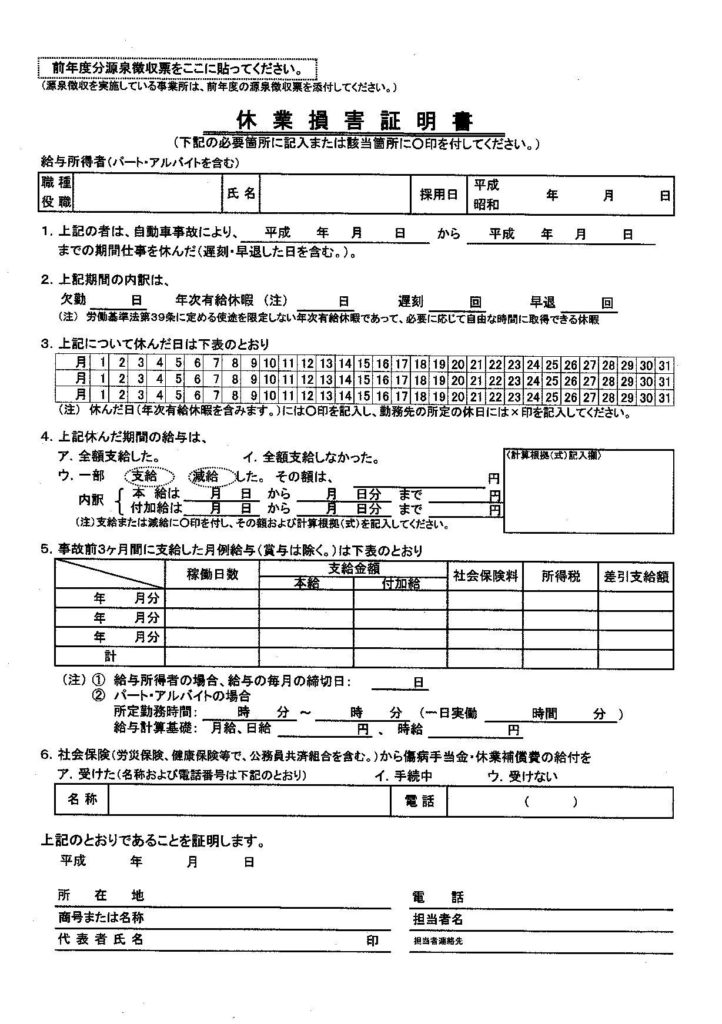

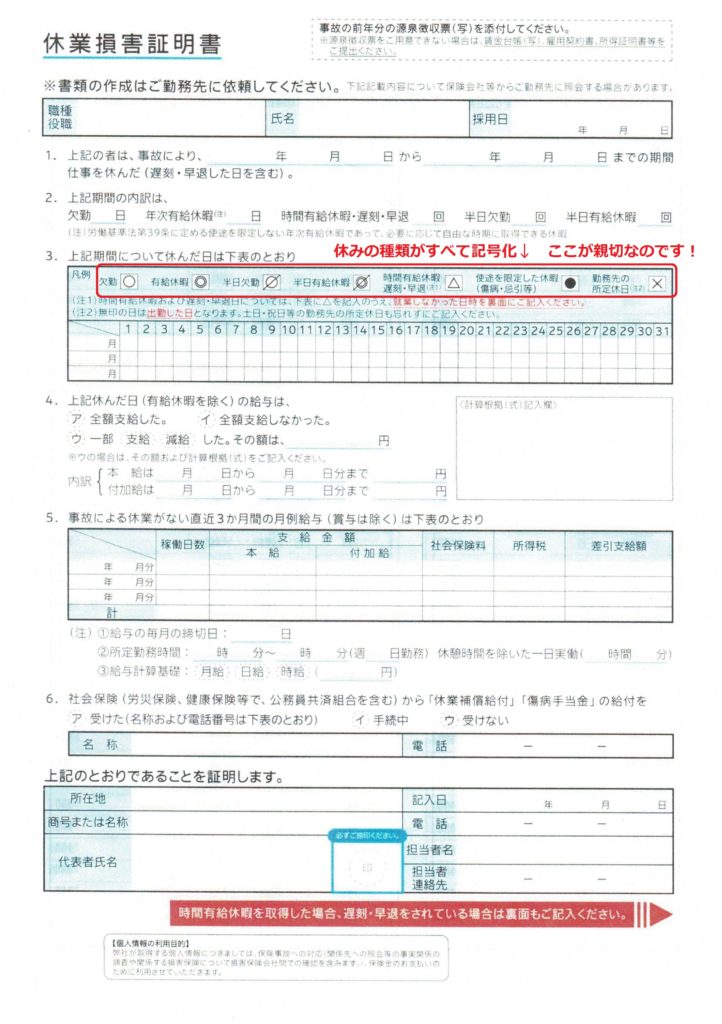

交通事故被害にあってケガをした場合、入院や通院の費用を加害者に請求することになります。支払いは多くの場合、加害者加入の保険会社になりますが、その費用が妥当か否か、つまり、過大請求ではないかを当然に検証します。その検証すべき根拠は第一に診断書になります。細かい費用項目は診療報酬明細書を確認します。これらの診断内容から支払いに移りますが、素直に支払われないことが往々にあります。

交通事故被害にあってケガをした場合、入院や通院の費用を加害者に請求することになります。支払いは多くの場合、加害者加入の保険会社になりますが、その費用が妥当か否か、つまり、過大請求ではないかを当然に検証します。その検証すべき根拠は第一に診断書になります。細かい費用項目は診療報酬明細書を確認します。これらの診断内容から支払いに移りますが、素直に支払われないことが往々にあります。

物損事故に関するご相談で、「道路の落下物にぶつかった場合は?」・・過去にいくつかの事例を経験しています。

物損事故に関するご相談で、「道路の落下物にぶつかった場合は?」・・過去にいくつかの事例を経験しています。