本日は3組の御来客・相談でした。ご相談者さま、弁護士先生、ご足労頂き大変感謝です。

いずれも難しい申請になります。とりわけ、今年は人身傷害や自損事故保険など、自身が加入している保険への請求で困っている方が目立ちました。損害賠償の相手ではなく、自身が掛金を払っている保険会社への請求ですから、請求者はお客様ということになります。その点、担当者の対応は軟らかいと思います。

ところが、それが後遺障害の請求となると・・・相当な時間を待たされ、結果も芳しくないものです。一般に請求内容が入院〇日、通院〇日と簡単に計算が立つものであれば、問題なく支払われるようです。それだけ、後遺障害〇級は、簡単に認めてくれないもののようです。

私達が請求をお手伝いする場合、支払先の保険会社がお手盛り回答しないよう、自賠責保険・調査事務所に諮問を掛けて頂くよう誘導します。自賠責の審査であれば、比較的、後遺障害が読めます。審査も基準に則った固いものに感じます。この点、自賠責の実力を感じます。そのような前提から、自分の保険会社に対する請求でも、後遺障害が絡めば、是非頼って頂きたいと思います。

今年、後遺障害で躓いている被害者さん、数件受任しました。保険会社は大金を支払うことになると、それなりに慎重なのです。

後遺障害に関する査定が低い・・保険会社の単なる払い渋りとは違うようです。専門的な審査が必要なので、自賠責保険へ諮問頂くと、認定精度は安定すると思います。

後遺障害に関する査定が低い・・保険会社の単なる払い渋りとは違うようです。専門的な審査が必要なので、自賠責保険へ諮問頂くと、認定精度は安定すると思います。

重要な事です!

重要な事です! 自賠責保険の保険金額は同じ224万円でしたが、その後の賠償交渉で、7号の人は追加で600万円獲得しました。一方、13号の方は400万円に留まりました。最終的な解決で、200万円もの差が生じました。両者の差はどこで生じたのでしょうか?

最初に答えを。

7号の方は、逸失利益が67歳まで計算され、その額は400万円に。

13号の方の逸失利益は10年間に留まり、その額は200万円に。

つまり、認定された等級が同じでも、その号によって逸失利益の喪失年数の相場が違うのです。

同じ等級でも、その〇号によって認定等級の優先があります。1.人工関節 2.機能障害 3.偽関節

自賠責保険の保険金額は同じ224万円でしたが、その後の賠償交渉で、7号の人は追加で600万円獲得しました。一方、13号の方は400万円に留まりました。最終的な解決で、200万円もの差が生じました。両者の差はどこで生じたのでしょうか?

最初に答えを。

7号の方は、逸失利益が67歳まで計算され、その額は400万円に。

13号の方の逸失利益は10年間に留まり、その額は200万円に。

つまり、認定された等級が同じでも、その号によって逸失利益の喪失年数の相場が違うのです。

同じ等級でも、その〇号によって認定等級の優先があります。1.人工関節 2.機能障害 3.偽関節

自賠責保険と違って、任意保険の等級認定は信頼性に乏しく感じます。自社認定ですから、お手盛り感があるように思います。自賠責保険に諮問(何級になるか、質問する)して頂くよう、仕向けることが多くなります。

自賠責保険と違って、任意保険の等級認定は信頼性に乏しく感じます。自社認定ですから、お手盛り感があるように思います。自賠責保険に諮問(何級になるか、質問する)して頂くよう、仕向けることが多くなります。

治療費の安い病院?

治療費の安い病院?

まさに、弁護士要らず! だけど、認定後は弁護士の活躍に期待です

まさに、弁護士要らず! だけど、認定後は弁護士の活躍に期待です

通勤途上の交通事故の場合、相手の保険会社への請求か、労災への請求か・・・長らく、保険関係者にとって、もやもやしていた問題について、ズバリ結論しました。

通勤途上の交通事故の場合、相手の保険会社への請求か、労災への請求か・・・長らく、保険関係者にとって、もやもやしていた問題について、ズバリ結論しました。

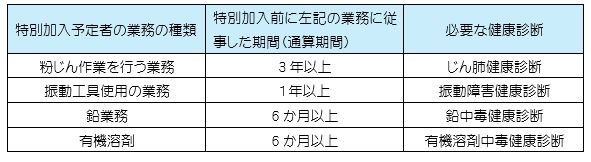

<一人親方その他の自営業者用>

<一人親方その他の自営業者用>