弊所にも様々な被害事故の相談が入ってきます。交通事故は、加害者vs被害者の構図となり、その責任関係も過失相殺と言う相場がある程度確立したものです。しかし、交通事故以外の事件については、確固たる相場がありません。もちろん、類似事件の裁判判例を参考に判断します。実際は、裁判まで至らない事件がほとんどで、双方の話し合いで解決することになります。

近年、被害事故の相談では、富士急のドドンパがありました。ジェットコースターのような遊具には、確かに一定の危険があります。実際、ジェットコースターでむち打ちになる人は多いのです。かつての常識では、「自分の意志でジェットコースターに乗って、首を痛めて、富士急に賠償金を要求する?」なんてことはなかったと思います。富士急は相次ぐ被害申告に対し、お見舞い金5万円などで対応していました。このように、施設側に責任を求める主張が多くなった・・権利意識の変化を感じます。

例えば、道で転倒してケガをした場合、その責任は転んだ本人であることが常識であるとします。ところが、段差があった、道路の整備が不十分だった、そのせいで転倒した・・道路を管理する市町村の過失はないのか? との言い分です。昭和生まれの私に、そのような権利意識はなく、単に転んだ自身の過失としか考えません。しかし、他者に賠償責任を問う相談が増加しており、相談を受けた弁護士は個々に施設側の過失を検討することになります。もちろん、道路管理者の責任を考えることは、再発防止の観点からも大事です。それを別として、ほとんどは転倒者の責任である・・これはわりと世界の常識と思います。。

一方、訴訟社会であるアメリカでは、常識とは裁判で勝った方になります。その代表例が、有名な「マクドナルド訴訟」です。ドライブスルーで買ったコーヒーを膝にこぼし、火傷の損害をマクドナルドに訴訟を起こして、原告が勝った件です。当時のCNNのニュース報道を覚えています。CNN実施による世界の意識調査では、日本含め他の欧米諸国、ロシア、中国、インドでも、「それ、こぼした奴が悪いんじゃね?」が主流でした。アメリカだけが、「コーヒーが熱すぎるマクドナルドのせい」になったのです。

「マクドナルド訴訟」、アメリカの訴訟社会を印象付けた代表的な判例です。改めて振り返ってみたいと思います。事件から30余年、アメリカの悪影響か?日本人の権利意識も、アメリカ化が進んでいるように思えます。

<ウェキペディアさまから引用>

(1)事件の概要

1992年2月、ニューメキシコ州アルバカーキのマクドナルドで、ステラ・リーベック(当時79歳)さんとその孫がドライブ・スルーでテイクアウト用の朝食を購入した。その後、マクドナルドの駐車場で停車しているときにコーヒーを膝の間に挟み、ミルクとシュガーを入れるためにコーヒーの蓋を開けようとしたが、誤ってカップが傾いてしまい、コーヒーがすべてステラの膝にこぼれてしまった。コーヒーは服にしみて火傷となり、近くの病院で治療し、第3度の火傷であると診察された。

(2)司法判断

ステラさんは、火傷の直接的な原因が自分の行動にあることは認識していました。しかし、火傷の一因となったコーヒーの熱さは異常であり、この点についてマクドナルドは是正すべき義務があり、また治療費の一部を補償するべきであるとして訴訟を起こしたのです。当初のステラさんの要求は、治療費1万1千ドルに対する3万ドルだけでした。これに対して、マクドナルドは800ドルの支払いを申し出たが、ステラはこれを断って弁護士を雇い、裁判を起こしました。

陪審員による評議の結果、次の理由でステラ・リーベックに20%、マクドナルドに80%の過失があるとした。実は、訴訟と同様の苦情が過去10年間に700件あったこと、マクドナルドのコーヒーが客に提供される際の温度は華氏180〜190度(摂氏約85度)だが、家庭用コーヒーメーカーのコーヒーは華氏158〜168度(摂氏約72度)であったことから、コーヒーを渡す際、マクドナルドはなんら注意をせず、またカップの注意書きも見にくいことその上で、填補賠償認定額20万ドルの80%にあたる16万ドルを本来の填補賠償額として、またマクドナルドのコーヒー売上高の2日間分に相当する270万ドルを懲罰的損害賠償額として、それぞれ支払いを命じる評決が下された。

損害の内訳ですが、ステラさんには皮膚移植手術を含む7日間の入院と、その後2年間の通院が必要であり、娘はそのため仕事を辞めて介護にあたった。そして、治療費は1万1千ドルにも上り、治療が終わっても火傷は完全には癒えず、その痕が残った(おそらく後遺障害の醜状痕、日本のルールでは14か12級)。また、マクドナルドは裁判中に「10年間で700件というのは0に等しい」と発言するなど、裁判において陪審員の心証を損ねたことが影響したと言われている。

スコット判事は評決後の手続で懲罰賠償額を「填補賠償額の3倍」に当たる48万ドルに減額を命じ、最終的にはマクドナルドが合計64万ドルの賠償金支払いを命じる判決が下された。その後、和解が成立し、マクドナルドは60万ドル未満(非公開)の和解金をステラに支払った。

(3)事件の余波

10年間に販売するコーヒーの数は、1日の売上が135万ドルという認定が正しいとすれば25億を超えるため、リスクマネジメントから考えれば25億分の700は0に等しいというのはあながち間違いではない。その上、他のコーヒーの温度に関する訴訟において「コーヒーの温度が高いほどドライブ中の保持温度が高くなり、ドライブ・スルーの本来の意義から言えば、温度が高い場合の利点が大きい」という結論も出ている。

この事件の後、米国マクドナルドはコーヒーカップに「HOT(熱い)!

続きを読む »

弁護士を手ぶらで裁判所に行かせる訳にいきません!

弁護士を手ぶらで裁判所に行かせる訳にいきません!

裁判以前に、手続きや申請がたくさんあります

裁判以前に、手続きや申請がたくさんあります

簡単にあきめずに・・ご相談をお待ちしております。

簡単にあきめずに・・ご相談をお待ちしております。

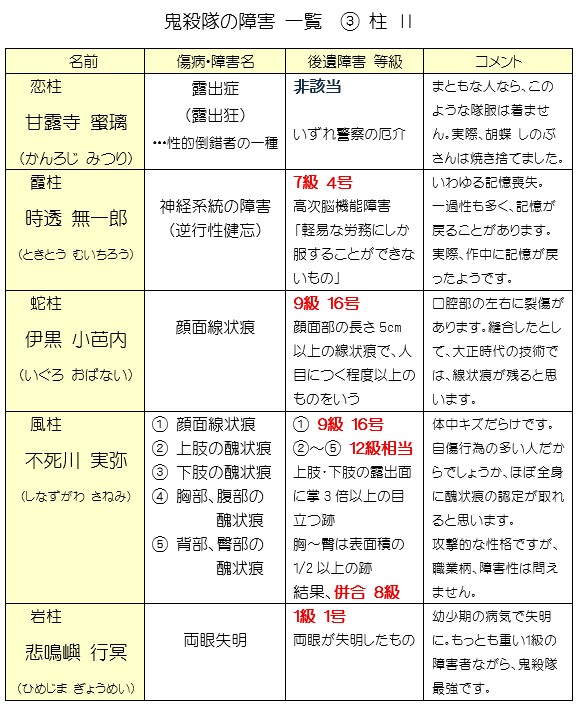

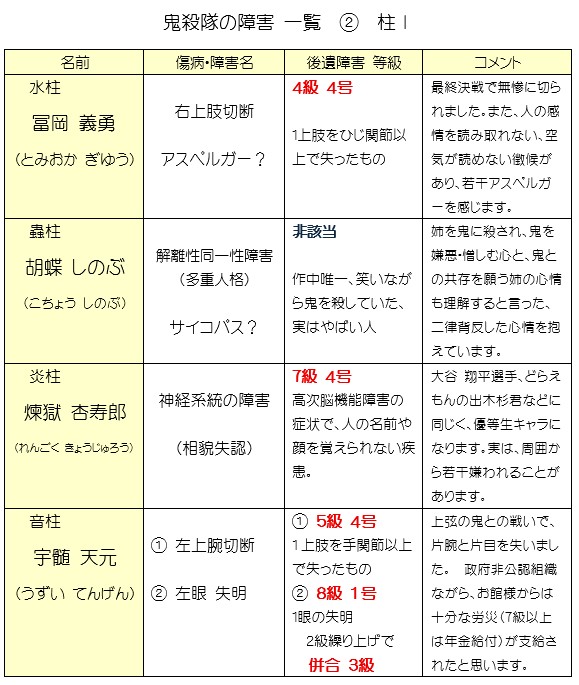

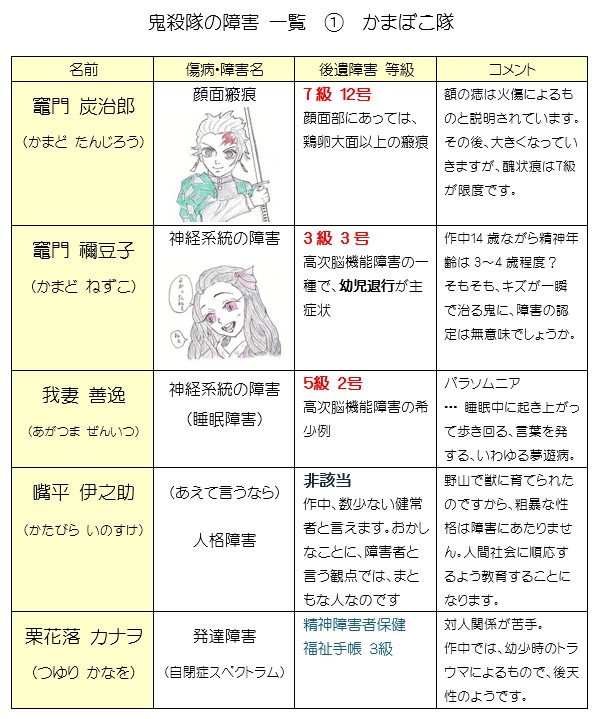

やはり、「鬼狩りは障害者の集まり」でした。全員に等級を付けたかったのですが、残念ながら伊之助としのぶさん、蜜璃ちゃんは認定を逃しました。鬼殺隊最強の悲鳴嶼さんが、一番重い障害者とは・・。

やはり、「鬼狩りは障害者の集まり」でした。全員に等級を付けたかったのですが、残念ながら伊之助としのぶさん、蜜璃ちゃんは認定を逃しました。鬼殺隊最強の悲鳴嶼さんが、一番重い障害者とは・・。 残念ながら、しのぶさんは認定を逃しました。個人的には、精神面で暗部が深く、一つ間違えればマッドサイエンティストの毒使いに・・・一番怖い人に思います。

つづき ⇒

残念ながら、しのぶさんは認定を逃しました。個人的には、精神面で暗部が深く、一つ間違えればマッドサイエンティストの毒使いに・・・一番怖い人に思います。

つづき ⇒  高次脳機能障害では、5級、7級、9級であっても、学校や会社などで通常の社会生活をおくっている方は珍しくありません。しかし、伊之助は一般社会では問題ありでしょう。それでも伊之助、障害者としては該当しない点が意外でした。

つづく ⇒

高次脳機能障害では、5級、7級、9級であっても、学校や会社などで通常の社会生活をおくっている方は珍しくありません。しかし、伊之助は一般社会では問題ありでしょう。それでも伊之助、障害者としては該当しない点が意外でした。

つづく ⇒  自賠責と労災、双方を熟知している事務所に任せて下さいね

自賠責と労災、双方を熟知している事務所に任せて下さいね

続きを読む »

続きを読む »

その後、労基から会社に(行政指導まではいかないまでも、なぜ、労災を拒むのかと)電話がいきます。つまり、被災者にとっては、会社を辞める覚悟を伴った非常手段となります。やはり、労災制度の利用は簡単ではないのかもしれません。

(2)被災者が会社を糾弾する社会に(怖)

その後、労基から会社に(行政指導まではいかないまでも、なぜ、労災を拒むのかと)電話がいきます。つまり、被災者にとっては、会社を辞める覚悟を伴った非常手段となります。やはり、労災制度の利用は簡単ではないのかもしれません。

(2)被災者が会社を糾弾する社会に(怖)